M&Aの手法

株式譲渡

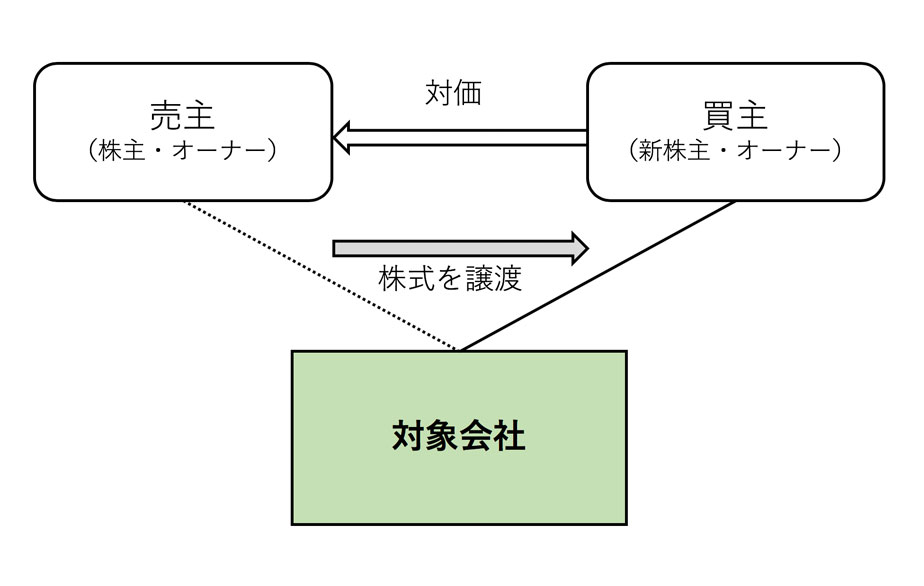

株式譲渡は、M&Aの対象となる会社の株主が、保有する株式を、買主へ売却する方式です。株式の移転により、買主は株主総会を通じた会社役員の選任権などを得て、対象会社の支配権を得ることになります。なお、株式譲渡契約書のことを、「SPA」(Stock Purchase Agreement)と略して呼ぶこともあります。

特徴

株主がかわるだけで、会社の法人格や対外的な権利義務、財務状況には影響がありません。このため、手続としては最もシンプルな方法となります。

オーナーと経営者が同じで、すべての株式を保有しているケースの多い中小企業のM&Aでは、最も利用されている方式の一つといえます。

譲渡の対価は、売主である株主に支払われます。

一方で、会社全体の譲渡であるがゆえに、売り側あるいは買い側にとって、必ずしも引き継ぎを希望しない事業や資産負債も対象になることもあります。そのような場合には、先に会社分割や事業譲渡を実施し、移転対象の切り分けをしてから、その後で株式を譲渡する、という方法によることもあります。

また、株式が分散していて多数の株主がいたり、特に一部の株主がM&Aに否定的な場合などには、そのままでは株式譲渡の手法を採用しづらく、事前に株式を集約する手続が必要となったり、株式譲渡以外の手法を選択することもあります。

メリット

- ・ 会社の状態に変更を加えることなく経営権を変更できるので、外部への影響が比較的少ない。手続も比較的簡略。移転に伴うコストも少ない。

- ・ 許認可やブランドなどへの影響も少ない。

デメリット

- ・ 株主の数が多く分散している場合には、株式の100%を譲渡するのが困難な場合がある。

- ・ 不採算事業や負債などもふくめて会社をまるごと移転することになるので、不採算事業の整理や、過大な借入金や不良資産、あるいは簿外債務が譲渡の障害になるケースがある。

- ・特に大手取引先との契約のなかで、主要株主の変更が契約解除事由や報告事由(報告違反が契約解除事由)となっている場合があり、株主変更について主要取引先から事前事後の承諾を得なければならないケースがある。